آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| نام : | |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

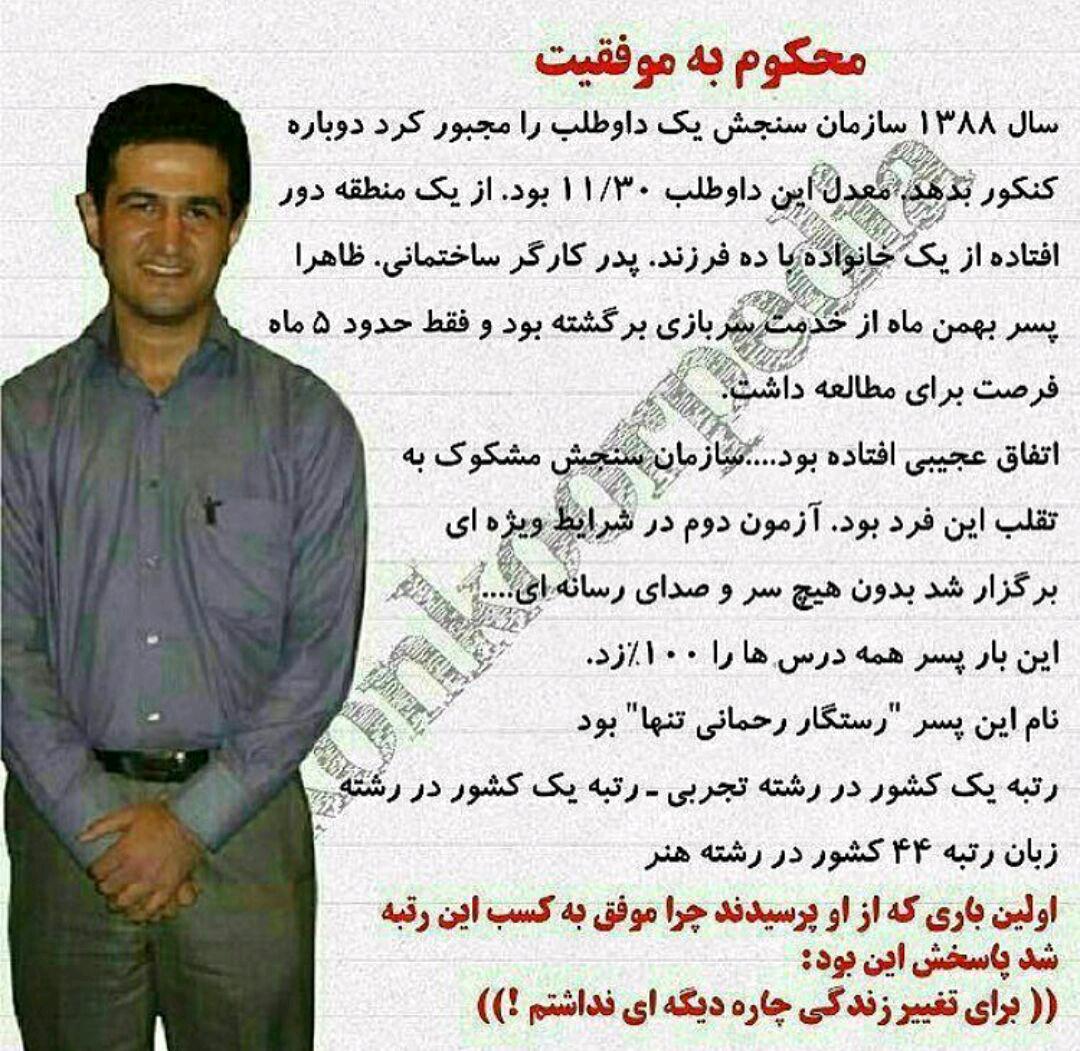

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

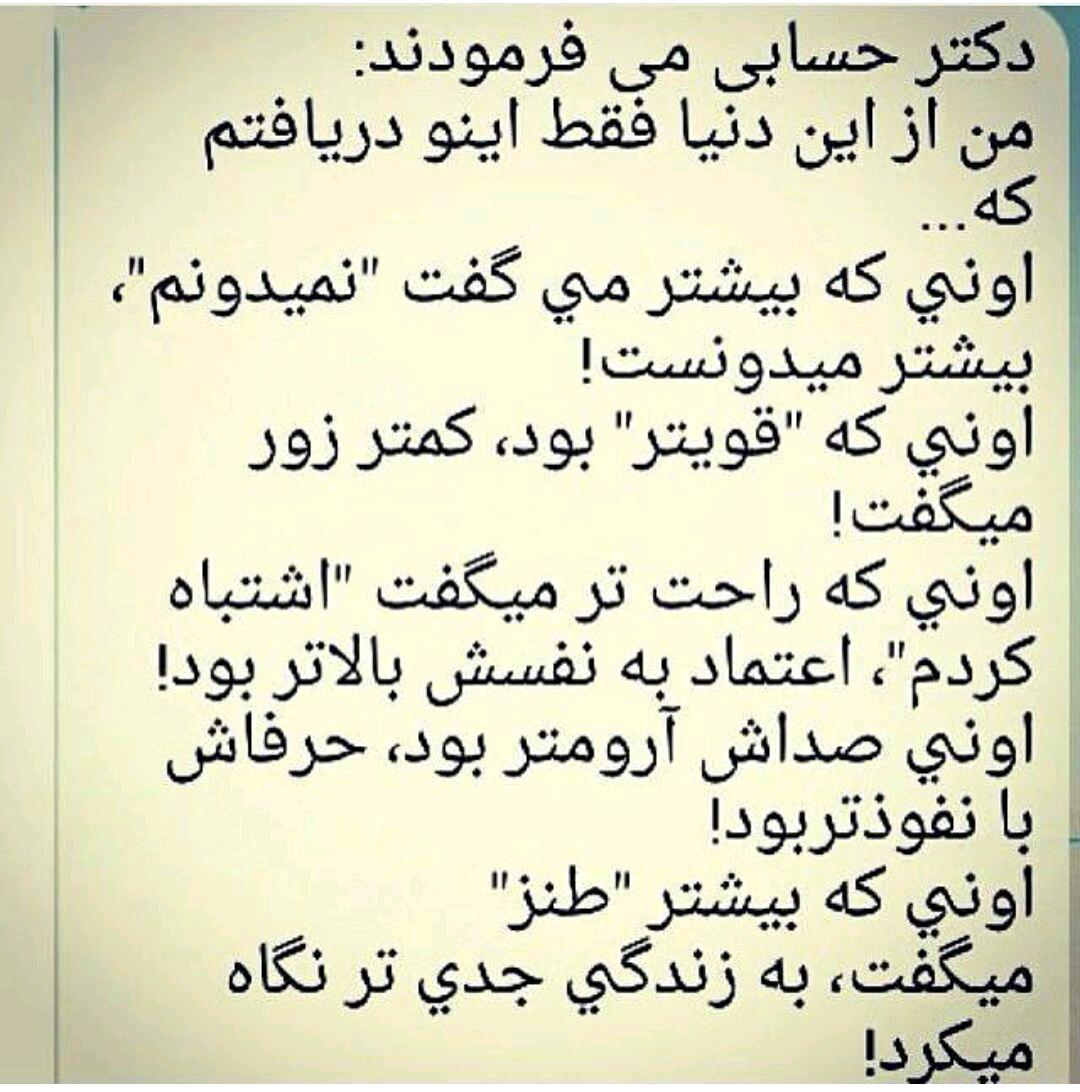

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

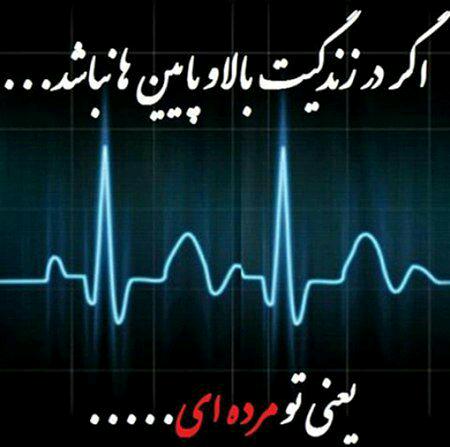

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

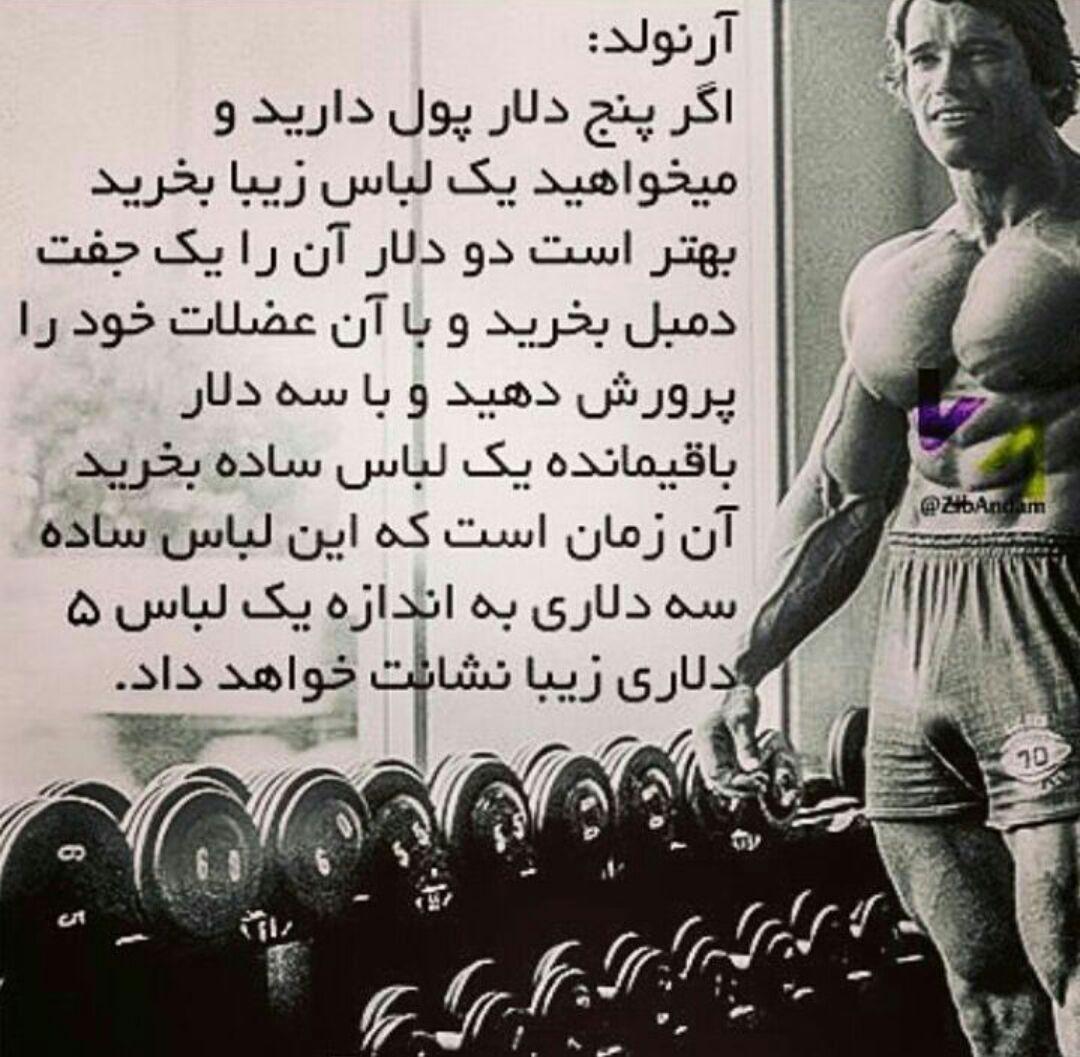

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

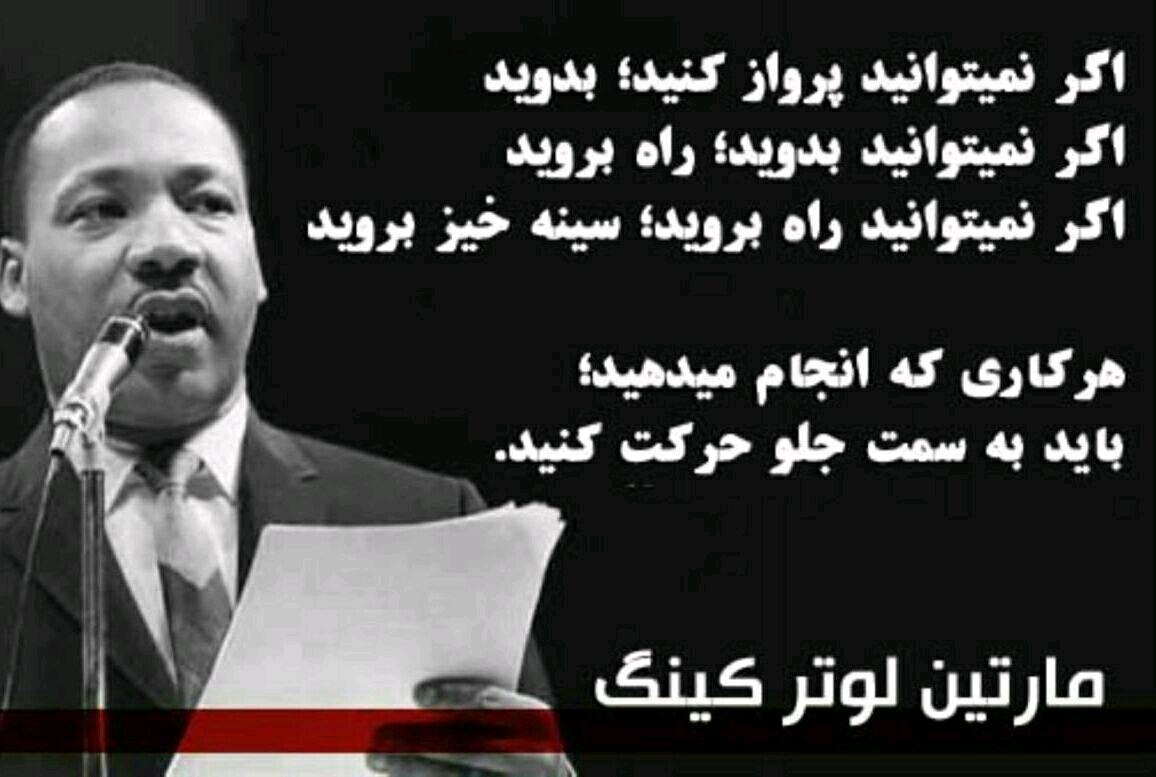

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

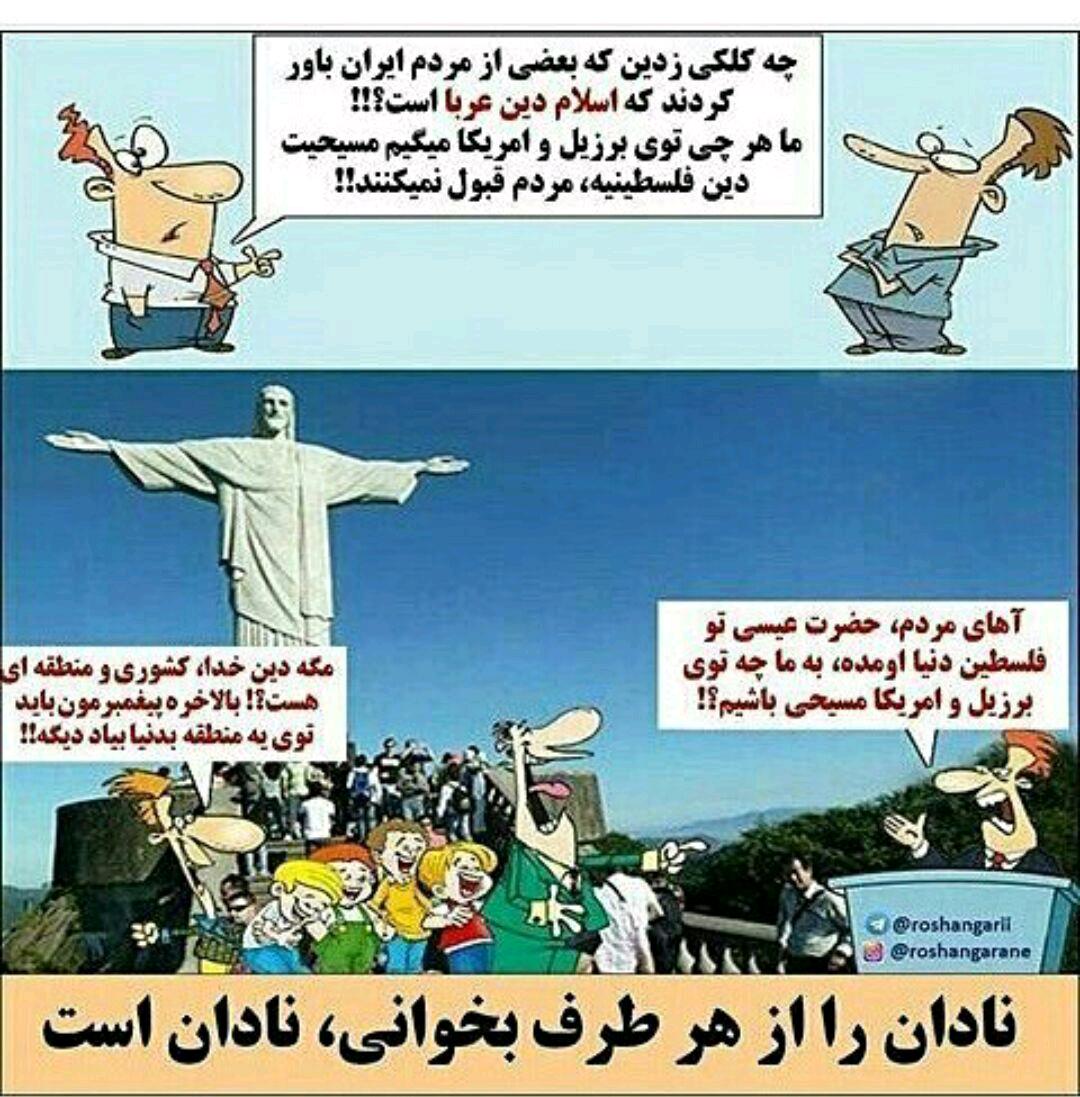

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

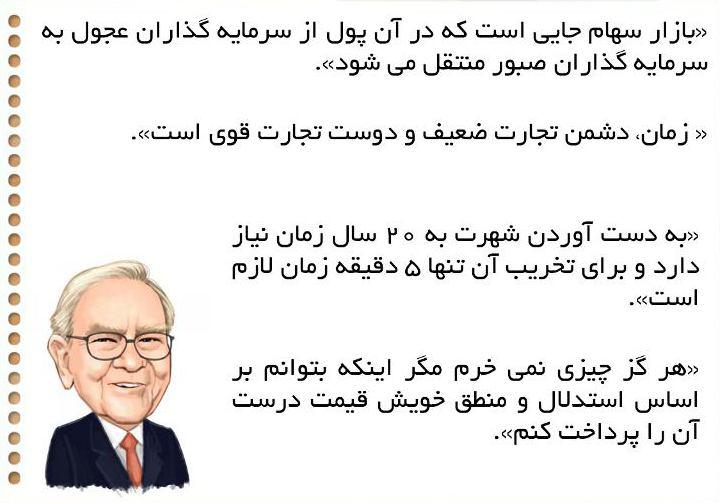

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

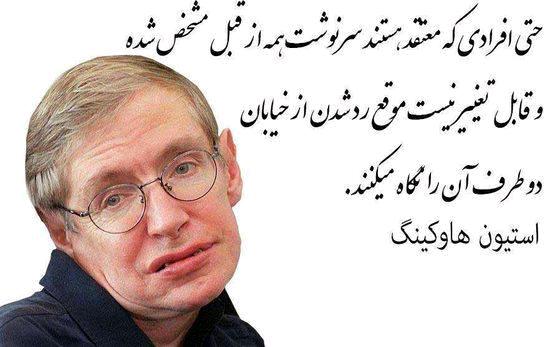

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

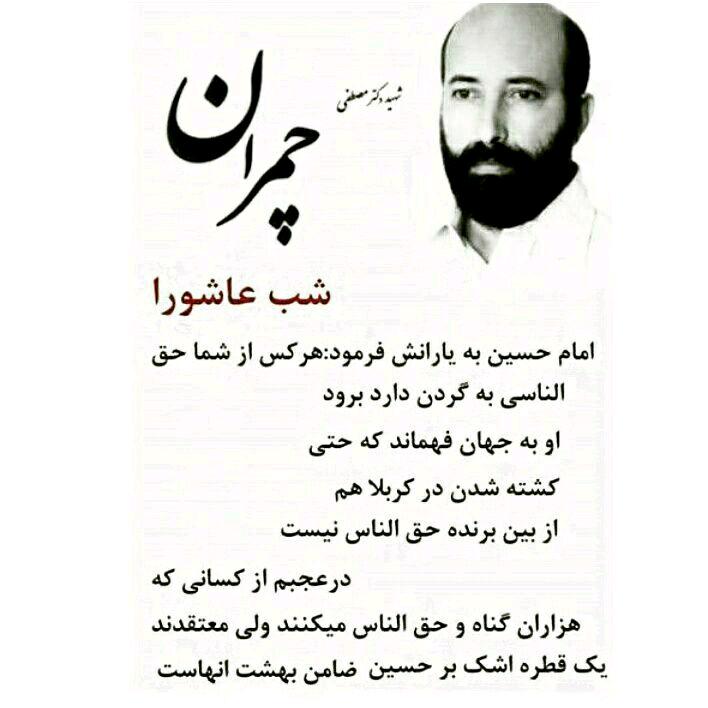

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

معرفی یازده زبان برنامه نویسی که پس از یادگیری می توانید درآمد بالایی داشته باشید.

معرفی یازده زبان برنامه نویسی که پس از یادگیری می توانید درآمد بالایی داشته باشید. قانون علت و معلولها(درست اندیشیدن)

قانون علت و معلولها(درست اندیشیدن) 15 روش براي توسعه كار و تجارت

15 روش براي توسعه كار و تجارت ۹ عادت مفید برای زندگی

۹ عادت مفید برای زندگی هرگز تسلیم نخواهم شد....

هرگز تسلیم نخواهم شد.... توصيه موفقيت بلند مدت در بازار سهام

توصيه موفقيت بلند مدت در بازار سهام داستان واقعیِ "وقتی که الاغ شدم"

داستان واقعیِ "وقتی که الاغ شدم" طرز فکر ثروتمندان طرز فکر فقیران

طرز فکر ثروتمندان طرز فکر فقیران چند تکنیک ساده جهت افزایش توانایی های مغزی

چند تکنیک ساده جهت افزایش توانایی های مغزی بعد از نماز ملا در بلند گو گفت

بعد از نماز ملا در بلند گو گفت توصیه هایی از جس لیورمور (از معامله گران مشهور و موفق آمریکایی)که از آنها در بازار بورس استفاده می ک

توصیه هایی از جس لیورمور (از معامله گران مشهور و موفق آمریکایی)که از آنها در بازار بورس استفاده می ک مردها و زن ها وقتی عصبانی می شوند

مردها و زن ها وقتی عصبانی می شوند بهترین و بدترین آدمها را در بین دینداران دیدم

بهترین و بدترین آدمها را در بین دینداران دیدم این 15 مورد زندگی شمارا نابود میکند

این 15 مورد زندگی شمارا نابود میکند تدبیر درست

تدبیر درست تعریف سرمایه گذاری در بازار سرمایه

تعریف سرمایه گذاری در بازار سرمایه به روش مك دونالد، بازاريابي كنيد

به روش مك دونالد، بازاريابي كنيد تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت"

تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت" ۳۵ کاری که باید برای موفقیت و پیشرفت شغلی خود تا ۳۵ سالگی انجام دهید

۳۵ کاری که باید برای موفقیت و پیشرفت شغلی خود تا ۳۵ سالگی انجام دهید 13 راهکار ساده برای رسیدن به موفقیت شغلی

13 راهکار ساده برای رسیدن به موفقیت شغلیتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بازارگردانها و نقش آنها در روند معاملات

به عنوان مثال زماني كه انبوه سفارشات فروش وجود دارد متخصصان بازار متعهد به خريد سهام جهت تثبيت قيمت هاست.) اما از آنجايي كه مبالغ قابل توجهي سرمايه مورد نياز است تا متخصصان بازار يا بازارگردان هاي انفرادي به انجام وظايف خود بپردازند، در اغلب موارد آنها تحت پوشش شركت ها سازماندهي مي شوند. به طور نمونه در بورس نيويورك شركت هاي بازارگردان در اندازه هاي ۲ عضو تا بيش از ۲۰ نفر رتبه بندي شده اند. نكته قابل توجه اينكه شركت هاي بازارگردان يا بازارگردان تخصصي مي توانند براي بازارگرداني بيش از يك سهم در نظر گرفته شوند ولي يك متخصص بازار يا بازارگردان منفرد فقط براي هر سهم روي تابلو بورس درنظر گرفته شده است.

● شيوه هاي بازارگرداني

بازارگرداني به دو شيوه انجام مي گيرد. در يك شكل كه با عنوان معاملات وكالتي مي توان از آن نام برد، بازارگردان از طريق يك مشتري خود سهمي را به قيمت پايين تر خريده و به مشتري ديگري با قيمت بالاتر مي فروشد. در اين شيوه بازارگردان تنها يك واسطه معامله است و مالكيتي روي سهم مذكور ندارد. در حالت دوم كه اصطلاحاً مي توان معامله مالكيتي عنوان كرد بازارگردان از طريق در اختيار گرفتن سهم و مالكيت آن در مدتي كه خود مناسب مي داند و سپس فروش آن در قيمت مورد نظر، سود متعارف را كسب مي كند.

ماهيت عملياتي بازارگردان ها به گونه اي است كه آنان نياز به دانش و آگاهي گسترده از مسائل بازار سرمايه و اقتصاد دارند. به عبارتي در اختيار داشتن تحليلگران مالي از جمله پيش شرط هاي اساسي در شكل گيري و فعاليت بازارگردان ها است. در زير با توجه به اهميت موضوع و استناد به مفاهيم تكنيكي، بررسي دقيق تري در شيوه عملياتي و نحوه كار بازارگردان ها ارائه مي شود.

بازارگرداني در بازارهاي در حال توسعه و كم ثبات به لحاظ مسائل سياسي، اقتصادي و سياستگذاري نيز با مفهوم آن در بازارهاي توسعه يافته مغايرت بنيادين دارد. بررسي ها نشان مي دهد كه پهنا و عمق بازارهاي توسعه يافته با درحال ظهور تفاوت معني دار دارد و ضمناً منحني هاي عرضه و تقاضاي بازارهاي در حال ظهور نيز پيوستگي ندارد.

ارزش بازار سهام براساس عرضه و تقاضا در هر لحظه تعيين مي شود و به اين ترتيب مجموعه در تعادل قرار مي گيرد. نكته قابل توجه در تعادل بازار دارايي مالي آن است كه همواره شاهد تعامل دو بازار براي هر دارايي مالي هستيم: بازار گردشي، بازار غيرگردشي. در بازار گردشي عرضه ها و تقاضاها در زمان هاي مختلف موجب شكل گيري قيمت تعادلي مي شوند، در صورتي كه در بازار غيرگردشي عرضه و تقاضاي موجودي سهام منتشره مد نظر قرار مي گيرد.

از آنجا كه تمامي دارندگان سهام يك شركت در يك لحظه به معامله مبادرت نمي كنند بنابراين كشش پذيري عرضه در بازار غيرگردشي اندك بوده و تغييرات قيمت بر ميزان عرضه موجودي دارايي مالي اثرات چنداني نخواهد داشت. به اين ترتيب حصول تعادل ماندگار در بازار منوط به تعادل در هر دو بازار است. دارايي هاي مالي با بازارهايي به ويژگي هاي فوق است كه مورد توجه موسسات مالي بازارگرداني واقع مي شوند. بازارگردان ها ضمن تعيين گسترده اي از نوسانات قيمت حول ارزش ذاتي كه نقطه تعادل است، اقدام به خريد و فروش سهام مي كنند و به اين ترتيب از نوسانات نامناسب قيمت دارايي مالي ممانعت به عمل مي آورند. آنان همواره تعداد مشخصي از هر دارايي مالي را براي ايجاد نظم و توازن در بازار نگهداري مي كنند و در ازاي چنين اقداماتي منافعي حاصل مي آورند.

● عوامل تاثيرگذار بر فعاليت بازار گردان ها

▪ عرض بازار: وجود جريان مستمر دوسويه سفارشات خريد و فروش سهام و به عبارتي حضور تعداد زيادي از خريداران و فروشندگان در قيمت تعادلي (ارزش ذاتي) مبين ميزان عرض بازار سرمايه است. به اين ترتيب بازار اوراق بهاداري كه داراي ويژگي فوق باشد را «نقد شونده» نيز مي نامند. بازارگردان ها در چنين بازاري با تفاضل (سود) اندك نيز حاضر به فعاليت هستند.

▪ عمق بازار: وجود جريان پيوسته سفارشات خريد و فروش در قيمت هاي بالاتر و پايين تر از قيمت تعادلي را عمق بازار مي نامند. به اين معني كه منحني عرضه و تقاضا حول ارزش بازار دارايي مالي، كاملاً كشش پذير و پيوسته است. در چنين شرايطي با بروز عدم تعادل ناگهاني ميان سفارشات عرضه و تقاضا، قيمت دارايي مالي اندكي تغيير يافته و مجدداً وضعيت تعادل حاصل خواهد شد. به اين ترتيب حتي منحني تغييرات قيمت نيز در بازار با ژرفاي كافي، پيوسته خواهد بود. بازارگردان ها در بازارهاي با ژرفاي زياد با كمترين تفاضل قيمت خريد و فروش نيز به فعاليت خود ادامه خواهند داد. در صورتي كه در بازار كم عرض و كم عمق كه منحني عرضه و تقاضا اوراق بهادار گسسته و كم كشش است همواره ميزان تفاضل چشمگير خواهد بود. در چنين بازاري فعاليت بازارگردان ها در مقايسه با هزينه هايي كه بر بازار وارد مي آورند به گونه اي است كه از جذابيت حضور آنان به شدت كاسته مي شود.

▪ نسبت سرمايه گذاران اطلاعات مدار به نقدينه مدار: سرمايه گذاراني كه در بازار مشاركت دارند در دو طبقه جاي مي گيرند. گروهي از آنان مازاد منابع مالي داشته و درپي سرمايه گذاري اين منابع هستند. گروه ديگر شامل سرمايه گذاراني هستند كه اعتقاد دارند بيش از سايرين نسبت به اوراق بهادار يك شركت خاص، اطلاعات در اختيار دارند. به اين ترتيب آنان با اتكا به اطلاعات خود به ارزيابي قيمت اوراق بهادار مي پردازند و نسبت به خريد يا فروش اوراق اقدام مي كنند.

سودآوري فعاليت بازارگردان ها به طور ميانگين از سرمايه گذاران نقدينه مدار حاصل مي شود. به همين نحو، سرمايه گذاران اطلاعات مدار كه اطلاعات نادرست در اختيار داشته باشند نيز بر منافع بازارگردان ها مي افزايند. از سوي ديگر همواره اطلاعات مدارهايي كه اطلاعات درست را كسب كرده اند موجب زيان فعاليت بازارگردان ها مي شوند. به اين ترتيب در بازارهايي كه سرمايه گذاران اطلاعات مدار نسبت به نقدينه مدار فزوني يابند، احتمال زيان در فعاليت بازارگرداني را افزايش مي دهند و مسلماً بازارگردان ها متقاضي تفاضل (Spread) بيشتري خواهند بود.

شايان ذكر است كه افزايش «تفاضل» موجب مي شود تا منافع حاصل از عمليات بازارگردان در بازار سرمايه كمتر از هزينه هاي عمليات آنان شود. بنابراين ماهيت عملياتي بازارگردان ها به گونه اي است كه آنان نياز به دانش و آگاهي گسترده از مسائل بازار سرمايه و اقتصاد دارند. به عبارتي در اختيار داشتن تحليلگران مالي از جمله پيش شرط هاي اساسي در شكل گيري و فعاليت بازارگردان ها است. از سوي ديگر دستيابي به منافع مالي گسترده نيز در زمره ضروريات اقدامات اثر بخش آنان است. ليكن سطح كارآيي بازار سهام را نمي توان به فراموشي سپرد. شكل گيري و آغاز فعاليت نهادهاي بازارگردان در بازارهاي در حال ظهور كه عموماً از سطح كارايي ضعيف برخوردارند، همواره آنان را با مخاطرات: عدم دسترسي به اطلاعات صحيح و معتبر، نابساماني ها و تشتت سياستگذاري در بازار مالي، آثار تحولات سياسي و اقتصادي روبه رو مي سازد.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:22 بعد از ظهر

بسیاری از افرادی که در بورس فعالیت می کنند هنوز با مفهوم سرمایه گذاری آشنا نیستید.

سرمایه گذاری به زبان ساده،یعنی از ارزش هرچیز در هر کاری،در زمان حال چشم پوشی کرده تا در یک آینده مشخص ارزش آن به اندازه ای معین بالا رود.بازار اوراق بهادار و بورس هم به همین صورت است.به این معنی که شما سرمایه ای را برای خرید سهام کنار می گذارید تا بتوانید سود مشخصی را مثلا در 5 ماه آینده کسب کنید.

باید همیشه یک سهم را با مهارت و دانش تحلیل کرده و پس از برآورد میزان سود و زمان سودآوری،آن را خریداری کنید،این یک سرمایه گذاری صحیح است چرا که همه چیز در آن مشخص است.

در یک سرمایه گذاری صحیح شما از پیش،زمان رسیدن به سود و حتی مقدار حدودی آن را می دانید.هرگز در این بازار با تکیه بر پیشنهادهای دیگران و بدون برنامه ریزی مالی و برآوردهای دقیق،سهمی را نخرید،این دیگر یک سرمایه گذاری نیست،بلکه شما سرمایه خود را بر پایه شانس خرج کرده اید،حالا ممکن است ضرر کنید یا سود ببرید اما هیچ چیز اصولی نخواهد بود.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 3 / 11 / 1395 ساعت: 7:18 بعد از ظهر

توصيه موفقيت بلند مدت در بازار سهام

چکيده:

با وجود اينكه هيچ قاعده مشخصي براي خريد و فروش بازار سهام وجود ندارد، ولي قواعد خاصي وجود دارد كه قابل رد كردن نيست. چند قاعده عمومي كه مي تواند به سرمايه گذاران درك بهتري از شرايط بازار با ديد بلند مدت بدهد ارائه مي شود.

۸ توصيه موفقيت بلند مدت در بازار سهام

۱) فروش سهام زيانده و نگهداري سهام سودده:

معمولا سرمايه گذاران سهامي كه افزايش قيمت پيدا مي كنند مي فروشند ولي سهامي كه با كاهش قيمت مواجه شده اند را به اميد بالا رفتن قيمت نگهداري مي كنند. اگر سرمايه گذار زمان صحيح براي فروش سهامي كه با كاهش قيمت مواجه شده اند را تشخيص ندهد ممكن است كه سهام پس از مدتي كاملا بي ارزش شود. البته نگهداري سهام ارزشمند و فروش سهام كم ارزش از نظر تئوريك ايده جالبي است ولي در عمل مشكل است.اگر سياست شما براي سبد سهام فروش سهام پس از يك ميزان افزايش مشخص (به عنوان مثال ۲ برابر) باشد ممكن است هرگز در بازار سهام موفق نباشيد. توصيه مي شود سهامي كه آينده خوبي دارند را به واسطه سياست هاي غلط شخصي دست كم نگيريد.اگر شما درك خوبي از پتانسيل سرمايه گذاري خود داريد ممكن است سياست هاي غلط شما باعث محدود كردن سود شما شود.در مورد سهامي كه با كاهش قيمت مواجه مي شوند واقع بين باشيد و در عين حال پتانسيل هاي سهم را نيز در نظر بگيريد. مهم اين است كه اگر در تشخيص سهامي كه انتظار آينده خوب براي آن را داشته ايد، دچار اشتباه شده ايد واقع بين باشيد.از فروش سهام زيان ده نترسيد زيرا ممكن است براي جبران ضرر زمان را از دست بدهيد.در هر صورت مهم اين است كه شركت ها را با توجه به امكانات و توانمندي هايشان ارزيابي كنيد.

۲) شايعات بازار را جدي نگيريد :

شايعات موجود در بازار را جدي نگيريد حتي اگر از طرف دوست شما و يا شخص مطلع در بازار باشد زيرا هيچ كس نمي تواند پيش بيني درستي از آينده يك سهم داشته باشد.زماني كه شما سهمي را براي خريد انتخاب مي كنيد مهم اين است كه دليل انجام اين كار را بدانيد. تحقيق كنيد و شركت مورد نظر را ارزيابي كنيد. تكيه بر شايعات ديگران به نوعي شبيه قمار است پيش از تصميم به خريد ممكن است در برخي موارد تكيه بر صحبت هاي ديگران سودده باشد ولي اين عمل شما را از تبديل شدن به يك سرمايه گذار مطلع باز مي دارد و اين آگاهي تنها رمز موفقيت درازمدت است.

۳) با نوسانات جزئي دلسرد نشويد :

در بند ۱ اهميت تشخيص به موقع سودآوري سهام بيان شد. به عنوان يك سرمايه گذار با ديد بلندمدت، نگران تغييرات قيمت در كوتاه مدت نباشيد.به خاطر داشته باشيد كه به جاي نگراني نسبت به نوسانات اجتناب ناپذير در كوتاه مدت به سرمايه گذاري خود مطمئن باشيد.يك سري از سرمايه گذاران از نوسانات روزانه سهم به دنبال سود هستند ولي سود بلندمدت وابسته به تغييرات ديگري در بازار است كه ممكن است چند ماه به طول بينجامد. پس ديد خود را برروي نظرات و تحقيقات خود متمركز كنيد.

۴) روي نسبت e/P تاكيد نكنيد:

سرمايه گذاران معمولا اهميت زيادي براي نسبت e/P قايل هستند. با وجود اينكه اين نسبت ابزار مهمي در بازار است ولي اتكاي تنها بر روي اين متغير براي خريد يا فروش خطرناك است. اين نسبت بايد در تركيب با شاخص هاي ديگر مورد ارزيابي قرار گيرد. بنابراين نسبت پايين e/P نشانگر ارزش بيشتر سهم نيست همان طور كه نسبت بالا نشانگر پايين تر بودن ارزش واقعي سهام نمي باشد.

۵) به دام سهام ارزان قيمت نيافتيد:

ممكن است برخي تصور كنند كه سهم ارزان قيمت زيان كمتري دارند. در حقيقت سهام ارزان قيمت بسيار ريسكي تر از سهام با قيمت بالا هستند.

۶) انتخاب يك استراتژي مشخص و تمركز روي آن:

افراد مختلف روش هاي مختلفي براي خريد يا فروش سهام در بازار بر مي گزينند. روش هاي مختلفي براي موفقيت در بازار وجود دارد و روش هيچ كس بر بر ديگران ارجحيت ندارد سرمايه گذاري كه روش مشخصي براي خريد سهام نداشته باشد ممكن است در بلندمدت با زيان مواجه شود.

۷) آينده نگر باشيد:

سخت ترين بخش سرمايه گذاري در بازار سهام اين است كه سرمايه گذار تصميماتي را اتخاذ مي كند كه نتايج آن در آينده مشخص مي شود نكته اي كه بايد مدنظر داشت اين است كه با وجود استفاده از اطلاعات گذشته براي تصميم گيري، آينده همه چيز را مشخص مي كند. اگر پس از اينكه سهام يك شركت با رشد قيمت مواجه شد اين سوال را از خود بپرسيد كه آيا اين سهم مي تواند بالاتر رود اين سوال شما را گمراه مي كند. درحالي كه سرمايه گذار بايد با بررسي وضعيت شركت نسبت به خريد آن اقدام كند.

۸) ديد بلند مدت داشته باشيد:

سودهاي كوتاه مدت اغلب باعث گمراهي سرمايه گذاران جديد مي شود و داشتن ديد بلندمدت براي يك سرمايه گذار ضروري است.اين بدان معني نيست كه خريد و فروش سهام منجر به كسب سود نمي شود ولي همانطور كه قبلا اشاره شد سرمايه گذاري در بازار سهام و مبادله در بازار سهام روش هاي متفاوتي براي كسب سود هستند. مبادله نياز به ريسك پذيري بالا دارد. در نظر داشته باشيد كه اين مبادلات نياز به منابع مالي، دانش و ريسك پذيري بالا دارد.

کانال تلگرامی عشق پول کلیک کنید

تاریخ ارسال پست: 22 / 6 / 1395 ساعت: 5:29 بعد از ظهر

هفت نکته برای شروع یک سرمایه گذاری موفق

سایتAbout ، به منظور اجتناب از برخورد با مشکلات سرمایه گذاران جهان در رابطه با تخمین نرخ رشد کمپانی ها ،نحوه ریسک برای تجارت های پر بازده ومدیریت خرید سهام ،هفت نکته کلیدی را پیشنهاد کرده است.

به گزارش ام بی ای نیوز و به نقل از سایت About.com راهنمایی های معرفی شده برای آغاز یک سرمایه گذاری موفق به شرح زیر است:

1.در ارزیابی های خود ،رفتاری محافظه کارانه در پیش بگیرید.سرمایه گذاران معمولا رفتاری ویژه در برقراری ارتباط میان حوادث جدید و آینده در پیش میگیرند. وقتی شرایط خوب باشد آنها به آینده خوشبینانه مینگرند. ریسک اصلی، پرداخت هزینه بیش از حد برای تجارت های پر بازده نیست بلکه صرف هزینه ای فراوان برای شرکت هایی با سود دهی متوسط در روزهای خوب احتمال خطر را افزایش میدهد.به منظور اجتناب از برخورد با چنین مشکلاتی باید احتیاط را رعایت کنید. این امر به خصوص در رابطه با تخمین نرخ رشد یک کمپانی در آینده در کنار بررسی احتمال بازگشت سرمایه اهمیت زیادی پیدا میکند.

2.تنها سرمایه هایی را خریداری کنید که با یک تخفیف قابل توجه نسبت به ارزیابی شما از قیمت اصلی فروخته میشوند.پس از بررسی قیمت اصلی یک سهام خاص شما باید بر روی امتیاز اضافه به عنوان ضمانت اصرار بورزید. برای مثال چنانچه ارزیابی شما از قیمت سهام یک شرکت 14 دلار و 29 سنت باشد، قیمت 12 دلار و 86 سنت راضی کننده نخواهد بود زیرا 10 درصد تخفیف ،ضمانتی مطمئن برای شما به شمار نمیرود.

3.محدودیت های خود را شناخته و فقط سهامی را بخرید که اطلاعات کافی درباره آن به دست آوردهاید.شما چگونه میتوانید آینده وضعیت سهام یک شرکت را حدس بزنید. برای مثال در مورد کوکا کولا شما میتوانید با نگاهی به مصرف سرانه محصولات این شرکت در کشور های مختلف جهان، هزینه های مصرف شده مانند قیمت شکر، سابقه مدیریت بر روی سرمایه اولیه و مسایل دیگر به یک ارزیابی شخصی از عملکرد این برند و به تبع آینده آن دست یابید. این کار امکان یک تصمیم گیری منطقی را برای شما فراهم میکند.'

فقط شناخت و بررسی وضعیت اقتصادی یک برند و پیش بینی آینده آن در پنج تا 10 سال آینده میتواند زمینه ساز خرید بخشی از سهام آن کمپانی شود. در بسیاری از موارد ترس از بر باد دادن یک شانس بزرگتر شما را در بر میگیرد. در این گونه موارد استفاده از اطلاعات موجود در تکنولوژی های جدید نظیر اینترنت یا تلویزیون میتواند بر دانش شما در این زمینه بیفزاید.

4.نگاهی منطقی به قیمت بیندازید.یک قانون در ریاضیات وجود دارد که عمل به آن اجتناب ناپذیر است: هر چه بیش از میزان بازدهی یک سرمایه برای آن هزینه پرداخت کنید، سوددهی آن به مراتب برای شما کمتر خواهد شد.

فرض کنید که خانهای با قیمت 500 هزار دلار در یک منطقه بسیار خوب خریداری کردهاید. یک هفته بعد کسی بر در خانه کوبیده و پیشنهاد خرید خانه به قیمت 300 هزار دلار را به شما ارائه میدهد.

شما حتما به توصیه او خواهید خندید. به همین ترتیب در بورس نیز شما ممکن است تحت تاثیر دیدگاههای منفی دیگران قرار گرفته و سرآسیمه سهام خریداری شده را دوباره به فروش بگذارید.

این قبیل افراد ممکن است به شما بگویند که هزینه پرداختی از طرف شما بسیار بیشتر از ارزش واقعی سهام مورد نظر بوده است.به منظور خرید سهام پس از یک ارزیابی منطقی شما باید تخفیف بزرگ در قیمت سهام را به عنوان یک فرصت مناسب برای سرمایه گذاری در نظر بگیرید.

5.هزینه های اضافی را به حداقل کاهش دهید.معاملات تجاری به طور مکرر میتواند ضمن بالا بردن هزینه های کمیسیون و مالیات ها موفقیتهای پیش بینی شده شما را در طولانی مدت کاهش دهد.به طور مثال تصور کنید که در سن بیست ویک سالکی برنامه ای برای کار و فعالیت تا سن شصت و پنج سالگی خود پیش بینی میکنید. به این تریتب هر سال میتوانید 10 هزار دلار برای آینده خود پس انداز کنید. اگر محاسبات شما به همین روند ادامه پیدا کند، تا زمان بازنشستگی 10 درصد به سرمایه شما افزوده خواهد شد. حال اگر کاری کنید که بتوانید مانع از پرداخت یک سری هزینه های اضافی بشوید، این سود دهی دو درصد رشد داشته و به 12 درصد خواهد رسید.

6.در تمام مدت چشمان خود را باز نگه دارید.با نگاهی دقیق در تمام طول مدت سرمایه گذاری میتوانید به نوعی احساس رضایت از سرمایه گذاری خود دست پیدا کنید. جستجو و بررسی تمام شرکت هاٰ، بررسی درآمدها و سود دهی آنها، آشنایی با نحوه مدیریت آنها و توجه به نکات راهنما در خرید سهام میتواند در این راه کمک شایانی به شما بکند.

7.به محض مواجهه با یک فرصت مناسب سرمایه خود را به آن اختصاص دهید.فرض کنید که یک سرمایه گذار خواهان سرمایه گذاری در بخش مسکن در مناطق شهری است. او ممکن است سولاتی از این قبیل را از خودش بپرسد: آیا رشد قیمت این خانه در مقایسه با هزینه خرید آن بیشتر خواهد بود؟ چنانچه پاسخ مثبت است آیا تغییرات آماری دراین منطقه نسبت به شرایط کنونی افزایش قابل توجهی یافته و در نتیجه موجب رشد قیمت این خانه ها خواهد شد؟ آیا از این کار سوددهی کلانی نصیب او خواهد شد یا منافع بسیار کمی برای او به بار خواهد آورد؟یک سرمایه گذار دور اندیش با اطمینان از نتایج مثبت این کار خود فرصت را مغتنم شمرده و در اولین فرصت بدون هیچ گونه شک و تردید تصمیم خود را به اجرا در میآورد.

تاریخ ارسال پست: 2 / 6 / 1395 ساعت: 6:45 بعد از ظهر